Рубрики:

Турция в цене, полупустые склады и грузовики без дилеров

Логистические итоги недели: главные темы с комментариями участников рынка

Заторможенный экспорт и недоступные морские пути, рост цен доставку из Турции и полупустые склады – об этих и других значимых логистических событиях читайте в новом выпуске итогов недели. Вместе с отраслевыми экспертами мы разбирались:

- • Какие рынки остаются закрытыми для российских экспортеров из-за проблем с морской доставкой?

- • На что готовы складские операторы, чтобы привлечь клиентов на полупустые склады?

- • Как изменились тарифы на доставку из Турции и что мешает своевременно обрабатывать грузы?

- • В чем главные проблемы китайской грузовой техники и как их решить?

На эти вопросы «Логирусу» помогали отвечать:

руководитель управления международной логистики Melon Fashion Group

Юлия Вечерская

руководитель по закупкам логистических услуг компании «СИБУР»

Иван Капцов

директор по маркетингу РУСКОН

Дмитрий Кутателадзе

генеральный директор ТЭК «Модуль»

Александр Альтшуллер

коммерческий директор «Дмитровского логистического парка»

Александр Перфильев

генеральный директор STS Logistics

Кирилл Власов

начальник департамента ответственного хранения ООО «Байкал-Сервис ТК»

Михаил Салдаев

генеральный директор СТК

Дмитрий Аржаных

председатель правления ACEX

Мирослав Золотарев

технический директор Dentro

Илез Хамурзиев

генеральный директор ГЛТ

Фаиль Шигабутдинов

директор по логистике «Удмуртской хлебной компании»

Андрей Байбородов

независимый автоэксперт

Сергей Бургазлиев

председатель «Объединения перевозчиков России»

Сергей Владимиров

коммерческий директор Хекни Групп СНГ

Андрей Балинов

Недоступные страны

Суть:

На 60% год к году выросли транзитные сроки доставки из Индии и Бангладеш в Россию, сообщили в Melon Fashion Group.

В сентябре прошлого года доставка из Центральной России в эти страны занимала 50-60 дней морем напрямую. Сейчас груз перевозят морем в порты Дальнего Востока, а затем прямым ж/д в Центральную часть России. Этот путь занимает 80-90 дней.

Резкий рост сроков доставки связан с заходом международных линий в порты трансшипмента — Шанхай или Пусан, уточнила Юлия Вечерская, руководитель управления международной логистики Melon Fashion Group.

На 60% год к году выросли транзитные сроки доставки из Индии и Бангладеш в Россию, сообщили в Melon Fashion Group.

В сентябре прошлого года доставка из Центральной России в эти страны занимала 50-60 дней морем напрямую. Сейчас груз перевозят морем в порты Дальнего Востока, а затем прямым ж/д в Центральную часть России. Этот путь занимает 80-90 дней.

Резкий рост сроков доставки связан с заходом международных линий в порты трансшипмента — Шанхай или Пусан, уточнила Юлия Вечерская, руководитель управления международной логистики Melon Fashion Group.

По словам Ивана Капцова, руководителя по закупкам логистических услуг компании «СИБУР», быстро восстановился турецкий и азиатский рынки. Однако изменилась форма поставки в эти страны: вместо вместимых судов большой тоннажности сейчас используется флот малой вместимости, то, что на Дальнем Востоке называют «пиратский москитный флот».

– В связи с этим для нас как для экспортеров возникает множество сложностей, – отметил Иван Капцов. – В первую очередь, это касается сервисов для наших клиентов.

Он отмечает, что уровень клиентского сервиса глобальных морских линий пока недостижим для небольших китайских перевозчиков, которые вышли на рынок.

– Основными продуктами экспорта для нашей компании являются полимеры, каучуки, сжиженные углеводороды, метан, бутан и нефтехимия, – поясняет Иван Капцов, руководитель по закупкам логистических услуг компании «СИБУР». – До февраля примерно 25-30% экспортного объема «СИБУРа» перевозились в Европу. На сегодняшний день чуть менее 10% от объема наша компания доставляет в европейские государства.

Также эксперт отмечает серьезный рост цен на перевозки в страны Латинской Америки – с 7-8 тыс. долларов США в январе 2022 года до 14-18 тыс. долларов за 40-футовый контейнер (FEU) сейчас. Это сделало поставки на латиноамериканские рынки нерентабельными.

С трудностями при импорте товаров сталкивается Melon Fashion Group. В первую очередь речь идет о доставке из Турции. Сроки доставки увеличены. Это связано с катастрофической перегруженную турецких портов и боязнью турецких перевозчиков попасть под косвенные антироссийские санкции, резюмирует Юлия Вечерская, руководитель управления международной логистики Melon Fashion Group.

«Сроки доставки увеличены. Это связано с катастрофической перегруженную турецких портов и боязнью турецких перевозчиков попасть под косвенные антироссийские санкции»

Компания в основном доставляет грузы из Китая, Узбекистана и Турции. Это все категории одежды для женщин, мужчин, детей как повседневного назначения, так и костюмы для карнавалов и праздников. Также импортируются головные уборы, шарфы и одежда для животных.

К второстепенным по объемам направлениям импорта для Melon Fashion Group относятся Бангладеш, Индия и Вьетнам. Из этих стран поставки идут морем в контейнерах через дальневосточные порты. Однако сроки доставки увеличены из-за того, что линии заходят на площадки трансшипмента.

Российские линии, в свою очередь, продолжают запускать альтернативные контейнерные маршруты в/из Турции, Китая, Индии, а также других стран Юго-Восточной и Центральной Азии.

В частности, компания РУСКОН запустила мультимодальные сервисы между Россией и Турцией (порты Стамбул и Мерсин), в Израиль (порт Ашдод), в Индию (порты Нава-Шева и Мудра). На текущий момент по этим направлениям можно перевезти от 180 до 1800 TEU.

– Есть ограничения — однозначно не возим грузы первого и седьмого класса опасности, с оговорками принимаются некоторые другие категории. В остальном везём всё, в том числе принимаются и рефконтейнеры, — поясняет Дмитрий Кутателадзе, директор по маркетингу РУСКОН.

Сейчас резервирование проходит по на основе информации о наличии порожнего оборудования в портах погрузки. Прогнозы оборачиваемости контейнеров позволяют компании учитывать возможность их дальнейшей загрузки.

РУСКОН провела первую тестовую отгрузку из Китая. По словам Дмитрия Кутателадзе, первый рейс прошёл с полной загрузкой, что демонстрирует высокий потенциал маршрута и может превратить его из перспективного в постоянный.

С июня контейнерный сервис из порта Санкт-Петербург в индийский порт Нава-Шева запустила ТЭК «Модуль». Мощность — 525 40-футовых (FEU) и 85 20-футовых (TEU) контейнеров, пояснил «Логирусу» Александр Альтшуллер, генеральный директор ТЭК «Модуль». В планах компании расширить сервис из Санкт-Петербурга в Индию и обратно.

— Уверен, что тарифы по морским перевозкам будут снижаться. – говорит Александр Альтшуллер. — Сейчас мы обсуждаем организацию постоянных судов из Санкт-Петербурга в Китай и в Латинскую Америку.

Склад в пустоте

Суть:

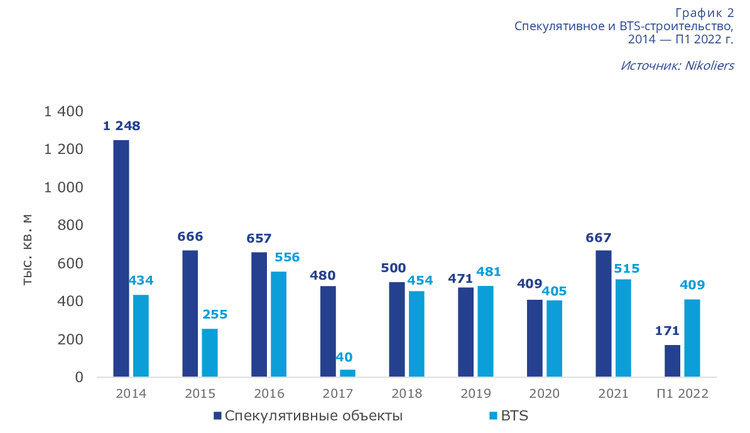

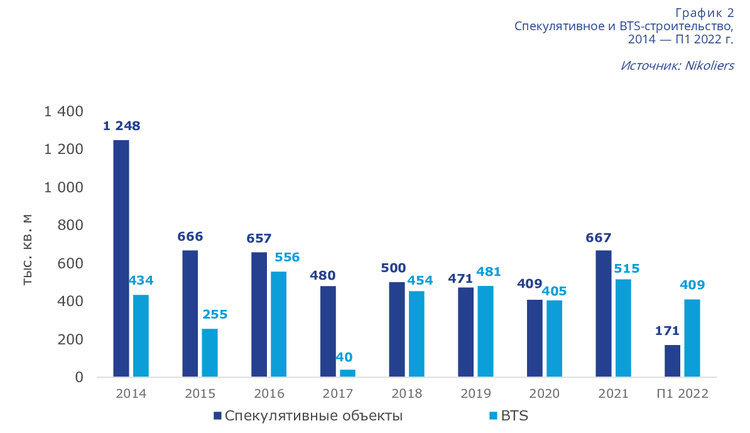

В 8 раз увеличился общий объем предложения на рынке складской недвижимости Московского региона — до 4,7%. Сейчас доступно 926 тыс. кв. м. складских площадей, сообщают аналитики Bright Rich.

В Санкт-Петербурге ситуация похожая, объем вакансии увеличился в 2,5 раза — до 3%. Доля свободных площадей — 121 тыс. кв. м.

Объем вакансии в регионах вырос менее значительно — на 0,1 % до 2,7 %, по данным Nikoliers. Больше всего свободных площадей во Владивостоке, Самаре и Челябинске.

Из тех площадей, что уже арендованы, доля вакансии составляет в среднем 8-9% по стране, сообщил Кирилл Власов, генеральный директор STS Logistics на форуме Логист-2022. Он добавил, что складские операторы сегодня готовы дробить хранение на 500 — 1000 кв м, в клиентском портфеле растет число небольших компаний, у которых такая потребность.

В 8 раз увеличился общий объем предложения на рынке складской недвижимости Московского региона — до 4,7%. Сейчас доступно 926 тыс. кв. м. складских площадей, сообщают аналитики Bright Rich.

В Санкт-Петербурге ситуация похожая, объем вакансии увеличился в 2,5 раза — до 3%. Доля свободных площадей — 121 тыс. кв. м.

Объем вакансии в регионах вырос менее значительно — на 0,1 % до 2,7 %, по данным Nikoliers. Больше всего свободных площадей во Владивостоке, Самаре и Челябинске.

Из тех площадей, что уже арендованы, доля вакансии составляет в среднем 8-9% по стране, сообщил Кирилл Власов, генеральный директор STS Logistics на форуме Логист-2022. Он добавил, что складские операторы сегодня готовы дробить хранение на 500 — 1000 кв м, в клиентском портфеле растет число небольших компаний, у которых такая потребность.

По оценке Александра Перфильева, коммерческого директора Дмитровского логистического парка, также как в Московском регионе, так и в среднем по России вакансия примерно одинаковая на качественные склады класса А и B и составляет примерно 5% с учетом субаренды.

— При росте количества вводимых новых площадей эта вакансия будет уменьшаться, – убежден эксперт.— Мой прогноз на следующий год остается прежним — 3,5-3,7% от общего предложения по Московскому региону.

В качестве антикризисных мер Александр Перфильев предложил деление крупных складов на меньшие блоки. По его мнению, таким образом можно увеличить количество потенциальных клиентов. Еще один выход – развивать краткосрочную аренду складов.

– Считаю, что спрос на склады будет возвращаться, – подчеркнул эксперт. – Он уже возобновляется и это ощущается по количеству запросов на аренду склада. Вакансия, соответственно, будет сокращаться и я предвижу рост ставок уже в этом году. Вероятно увеличение будет и в следующем году, это может привести к дефициту складов.

Еще одну тенденцию отметил Михаил Салдаев, начальник департамента ответственного хранения ООО «Байкал-Сервис ТК». Он уверен, что к основным потребностям клиентов теперь относятся упрощение порога входа в обслуживание компании: более простой договор, прозрачные условия и так далее. Клиенты также выражают свою заинтересованность в возможности более динамично регулировать резерв хранения.

– Зачастую пересмотр резерва у многих логистических операторов происходит раз в квартал, а то и в год, – уточняет эксперт. – Мы же готовы пересматривать задачи с клиентами на ежемесячной основе. Для «Байкал Сервиса» в этом нет ничего критичного.

Так же Михаил Салдаев призывает упрощать тарифную матрицу. Перегруженные матрицы приводят к подсчетам, сверкам и усложняют процесс контроля со стороны клиента действий оператора. Эксперт убежден, что клиент должен оплачивать и пользоваться только необходимыми для себя услугами.

Турция в цене

Суть:

В 2,5 раза за год выросли тарифы на морскую доставку из Турции. В августе прошлого года ставка по маршруту Стамбул — Новороссийск составляла 1 600 долларов за TEU. Сейчас — 4 000 долларов, сообщают аналитики Хекни Групп СНГ.

Увеличение связано с ростом спроса на направлении, а также введением дополнительных топливных и военных надбавок.

В 2,5 раза за год выросли тарифы на морскую доставку из Турции. В августе прошлого года ставка по маршруту Стамбул — Новороссийск составляла 1 600 долларов за TEU. Сейчас — 4 000 долларов, сообщают аналитики Хекни Групп СНГ.

Увеличение связано с ростом спроса на направлении, а также введением дополнительных топливных и военных надбавок.

Напомним, что с 7 октября Турция в пять раз увеличит цену за проход через проливы Босфор и Дарданеллы, до $4. При расчете размера сбора, эта сумма умножается на нетто-тоннаж судна. Это, по данным издания «Sabah», позволит увеличить ежегодный доход от прохода судов через проливы с $40 млн до $200 млн.

«Из-за роста стоимости прохода через проливы Босфор и Дарданеллы тарифы могут увеличиться на 30-40%»

Ставки на грузоперевозки из Турции в Россию остаются волатильными, говорит генеральный директор СТК Дмитрий Аржаных. Например, разница между тарифами в июне и в сентябре доходит до 1 500 евро. Тарифы по сравнению со ставками августа прошлого года оценочно выросли примерно в 2,5 раза. На это повлияли, как рост цен, так и военные риски.

По мнению эксперта, из-за роста стоимости прохода через проливы Босфор и Дарданеллы тарифы увеличатся на 30-40%.

Андрей Балинов, коммерческий директор Хекни Групп СНГ уточняет, что турецкие порты адаптировались к росту грузооборота. Однако турецкие таможенники изучают все перегружаемые грузы – вне зависимости, входят они в санкционные списки или нет. Это увеличивает сроки доставки товаров.

Председатель правления ACEX Мирослав Золотарев считает, увеличение тарифов за проезд через Босфор и Дарданеллы незначительно повлияет на перевозки в Россию. Количество грузов, следующих в Новороссийск через эти проливы, относительно невелико, уточнил эксперт.

Также, по словам председателя правления ACEX, на тарифы благотворно повлияло включение в грузоперевозки до российских портов большого количества контейнеровозов с грузоподъемностью 200-500 TEU.

Грузовик без сервиса

Суть:

Стоимость грузовиков китайского производства на 30-40% ниже, чем подержанных европейских, сообщили «Логиньюс» в Dentro. Но никто из дилеров не может обеспечить плановый ремонт и гарантийное обслуживание такой техники. Поэтому приобретение становится нерентабельным. Информацию подтвердили в «Объединении перевозчиков России», «Удмуртской хлебной компании» и ГЛТ.

Стоимость грузовиков китайского производства на 30-40% ниже, чем подержанных европейских, сообщили «Логиньюс» в Dentro. Но никто из дилеров не может обеспечить плановый ремонт и гарантийное обслуживание такой техники. Поэтому приобретение становится нерентабельным. Информацию подтвердили в «Объединении перевозчиков России», «Удмуртской хлебной компании» и ГЛТ.

Острую потребность в новой технике «Логирусу» подтвердили, в частности, в Dentro. В то же время в компании пока не готовы отказываться от проверенных европейских грузовиков.

— Выбираем подержанные грузовики Volvo и других европейских марок, которые долго время присутствуют на рынке, – рассказал Илез Хамурзиев, технический директор Dentro. — Причина в отсутствии запчастей, расходных материалов и сервисных центров для китайской техники в России. В дальнейшем, через год-два, когда все перевозчики уже будут на китайских машинах, тогда и мы, вероятно, будем приобретать.

«Оптимальной может стать сеть из 40 сервисных центров по всей России. У китайских дилеров сейчас пока нет ни одного»

На данный момент компания рассматривает приобретение машин на вторичном рынке. Например, подержанный Mercedes обойдется в 11 млн рублей. Стоимость новых китайских грузовиков, в частности, Sinotruk — 7,5 млн. рублей. Однако, существует проблема обслуживания и ремонта, ведь на российском рынке нет ни запчастей, ни дилеров.

Главными экономическими критериями выбора автомобиля Илез Хамурзиев считает наличие запчастей, расход топлива и восприятие водителями марки.

Важнейшей проблемой, мешающей полноценному выходу китайских тягачей на российский рынок, Фаиль Шигабутдинов, генеральный директор компании ГЛТ называет отсутствие опыта эксплуатации. По словам эксперта, сегодня его компания активно изучает опыт эксплуатации китайской техники. Он также подтвердил, что главный минус — отсутствие сети центров ТО.

Отмечает отсутствие сети ТО и независимый автоэксперт Сергей Бургазлиев. По его мнению, сервисные центры должны располагаться в 600-1000 км друг от друга, чтобы машина могла добраться до станции ТО на одной заправке бака. Важно, чтобы покрытие сети ТО охватывало все города-миллионники и дополнительно примерно 25 сервисных центров на основных магистралях. Оптимальной эксперт называет сеть из 40 сервисных центров по всей России. У китайских дилеров сейчас пока нет ни одного, резюмирует Сергей Бургазлиев.

Главным конкурентным преимуществом китайской техники Андрей Байбородов, директор по логистике «Удмуртской хлебной компании», называет соотношение цены и качества.

Например, стоимость седельного тягача MAN, выпущенного в начале 2022 года, составляет 15,5 млн. рублей. Стоимость китайского Sinotruk — 7,5 млн. рублей, поясняет эксперт.

Однако вопросы у эксперта вызывает гарантийная политика китайских производителей. Пока система контроля качества технического обслуживания не выстроена, что может стать причиной трудностей в эксплуатации машин.

Еще один вопрос — качество техники. Так как массовых поставок тягачей китайского производства на российский рынок пока не было, эксперты ориентируются на опыт эксплуатации самосвалов. По словам Сергея Владимирова, председателя «Объединения перевозчиков России», самосвалы зарекомендовали себя с плохой стороны – часто ломаются.

— Ещё хуже – небольшие коммерческие автомобили и малые грузовики китайского производства, – говорит эксперт.

Трудностей в поставке запчастей эксперт не ожидает. По его словам, поставки деталей для самосвалов уже налажены. Так же будет развиваться ситуация и с тягачами, убежден председатель «Объединения перевозчиков России».

Тэги: итоги недели, автотранспорт, Турция, грузоперевозки, ВЭД, складская недвижимость, Melon Fashion Group, Сибур, Рускон, Модуль, Nikoliers, Байкал Сервис, Хекни Групп, ACEX, Dentro, ГЛТ, Александр Перфильев, Юлия Вечерская

26.09.2022

Вам интересны самые значимые события отрасли, выставки и мероприятия, конфликты и сделки, интервью и невыдуманные истории коллег?

Подпишитесь на рассылку* и будьте в курсе!

Вам важно быть в курсе ежедневно? Читайте и подписывайтесь на наш Telegram

Хотите больше юмора, видео, инфографики - станьте нашим другом в ВКонтакте

Разместите новостной информер и на вашем сайте всегда будут обновляемые отраслевые новости

Другие статьи по темам

Аналитика ВЭД Таможня Интервью Задача и решение Итоги года Итоги недели Колонка редактора Конкурс Личные трудности Лучшие люди Опыт в помощь Оценка Логизорро Раскопки Складская логистика Фоторепортаж