Рубрики:

«Проездные» контейнеры, миллиарды в «кольцо» и складские «недостатки»

Главные темы логистической недели глазами участников рынка

Растущая доля собственной логистики у маркетлейсов, «наполеоновские» планы РЖД по наращиванию контейнерного транзита и Владивосток в кольце – об этих и других значимых логистических событиях читайте в этом выпуске итогов недели. Вместе с отраслевыми экспертами мы разбирались:

- • Почему доля логистического «самообеспечениея» маркетплейсов растет?

- • Что может помещать РЖД стать «контейнерной суперстар»?

- • Почему строительство Владивостокской кольцевой дороги не решит логистические проблемы региона?

- • И какие тренды будут править бал на складском рынке РФ в 2022 году?

Ответы на эти и другие вопросы «Логирусу» помогали искать:

директор по организации сборки и доставки «СберМаркета» в Москве и МО

Евгений Щербинин

генеральный директор «Доставка Гуру»

Роман Каплин

соучредитель, директор по развитию B2CPL

Матвей Козловский

доцент кафедры «Экономика и управление на транспорте» Российского университета транспорта

Любовь Аникеева-Науменко

исполнительный директор по мультимодальным перевозкам Rail Cargo Logistics-RUS

Александр Сиверцев

руководитель «Региональное консалтинговое агентство»

Дмитрий Захаров

независимый эксперт (Приморский край)

Алексей Шляхов

руководитель отдела исследований компании JLL

Владислав Фадеев

директор отдела исследований рынка CBRE

Василий Григорьев

управляющий партнер ILM

Андрей Лукашев

генеральный директор STS Logistics

Кирилл Власов

генеральный директор Sudakov Group

Алексей Судаков

Маркетплейсы со «своими ногами»

Суть:

Доля доставок собственными службами маркетплейсов в 2021 году выросла и составила 75%. В то время как в 2020 году онлайн-площадки самостоятельно доставляли только 60% товаров, остальные 40% – логистические службы, следует из нового исследования Data Insight «Логистика для электронной торговли».

При этом недовольны тем или иным логистическим процессом своих провайдеров 79% интернет-магазинов, подчеркивается в исследовании Data Insight. Больше всего проблем вызывает обработка возвратов.

На втором месте антирейтинга – дополнительные услуги логистических служб. Например, отмечают эксперты Data Insight, необходимо наладить утилизацию товара, а также обязательно фиксировать брак с помощью фото. Проблемы часто возникают и с хранением на складе. Заказы теряются, а добиться компенсации невозможно. Ответственность за потерянные товары перекладывается на поставщика.

Главным фактором при выборе логистического партнера остается стоимость услуг. На втором месте география доставки. На третьем – прозрачная тарификация.

Доля доставок собственными службами маркетплейсов в 2021 году выросла и составила 75%. В то время как в 2020 году онлайн-площадки самостоятельно доставляли только 60% товаров, остальные 40% – логистические службы, следует из нового исследования Data Insight «Логистика для электронной торговли».

При этом недовольны тем или иным логистическим процессом своих провайдеров 79% интернет-магазинов, подчеркивается в исследовании Data Insight. Больше всего проблем вызывает обработка возвратов.

На втором месте антирейтинга – дополнительные услуги логистических служб. Например, отмечают эксперты Data Insight, необходимо наладить утилизацию товара, а также обязательно фиксировать брак с помощью фото. Проблемы часто возникают и с хранением на складе. Заказы теряются, а добиться компенсации невозможно. Ответственность за потерянные товары перекладывается на поставщика.

Главным фактором при выборе логистического партнера остается стоимость услуг. На втором месте география доставки. На третьем – прозрачная тарификация.

Зачастую маркетплейсы занимаются не только доставкой, но и сборкой заказов непосредственно в супермаркетах, рассказал «Логирусу» директор по организации сборки и доставки «СберМаркета» в Москве и МО Евгений Щербинин.

– Число партнеров у нас выросло в 2,5 раза и в декабре 2021 года достигло 39 тысяч человек. Для понимания, если годом ранее мы доставили всего лишь 5,9 млн заказов, то в прошлом году – 24 млн., – отметил эксперт. – Очень редко возникают случаи, когда наши партнеры внешние могут пренебрегать стандартами качества. Каждый такой случай мы оперативно прорабатываем.

С исследованием не совсем согласен генеральный директор «Доставка Гуру» Роман Каплин. По его словам, в 2021 году число новых покупателей на рынке e-commerce выросло более чем в 2 раза, и значительную долю составляют маркетплейсы.

– Но рост самих продаж в логистике е-commerce произошел за счет сегмента e-grocery, – считает эксперт.

По словам Романа Каплина, в его компании доля курьерской доставки выросла на 21%. При этом рост на пунктах выдачи заказов составил всего 13%.

– Я связываю это с тем, что многие крупнейшие логистические операторы пользуются одними и теми же субподрядчиками, – пояснил собеседник «Логируса». – Рост пунктов выдачи заказов, в первую очередь, связан с приходом на рынок точек крупных игроков: «Сбербанка» и X5 Retail Group.

Рост рынка логистики для e-commerce обеспечил, в первую очередь, сегмент e-grocery

Также Роман Каплин не согласен с утверждением, что сегодня вся логистика выполняется собственными силами маркетплейсов. Как пример он приводит Ozon, который активно привлекает партнеров для осуществления как магистральной доставки, так и логистики последней мили.

– Если в целом говорить про развитие рынка, то все больше и больше продавцов передают значительное количество операций на аутсорсинг: как в продвижении, так и в складских операциях, – резюмирует эксперт. – Не зря один из крупнейших игроков рынка сейчас подал на регистрацию товарные знаки «Яндекс WareHouse» и «Яндекс.Склад». Мне кажется, что будущее за теми компаниями, которые смогут приспособиться к рынку и оказывать все услуги в рамках единого поля.

Соучредитель, директор по развитию B2CPL Матвей Козловский считает, что рынок электронной коммерции растет во многом за счет роста маркетплейсов.

– Маркетплейсы, в свою очередь, предпочитают собственную логистику, потому что, во-первых, это представительство. Во-вторых, это уровень качества, которое они могут самостоятельно регулировать и гарантировать покупателям, – считает эксперт.

Ресурс развития собственной сети для маркетплейсов на текущий момент еще не исчерпан, добавил Матвей Козловский. Идет существенная экспансия в регионах. Параллельно с этим внутри маркетплейсов развивается и схема FBS1.

О том, что маркетплейсы сегодня консолидируют внутри себя ключевые логистические функции, говорит и генеральный директор Sudakov Group Алексей Судаков. По его словам, они теперь также оказывают логистические услуги внешним партнерам.

– Площадки сегодня развиваются настолько стремительно, что передача части сервисных задач на аутсорс стала необходимостью, чтобы успевать за собственным ростом, – считает Алексей Судаков. – К подобным задачам можно отнести, например, услуги фулфилмент-операторов и т.д. Такую модель мы видим на примере американского рынка: маркетплейса Amazon. Маркетплейс предъявляет довольно строгие требования к продукту и упаковке. Преп-центры следят за качеством подготовки товара к отправке по правилам Amazon. Это помогает селлерам оптимизировать собственную логистику и стоимость, а площадке обеспечивает эффективную работу фулфилмента.

Также эксперт отмечает, что маркетплейсы передают партнерам функции, в которых не обладают должной экспертизой и ресурсами, например, международные перевозки, авиа- и контейнерная логистика.

– Сейчас активно развивается тренд на децентрализацию и развитие инфраструктуры маркетплейсов и логистических операторов в регионах. Это влечет за собой сокращение сроков доставки, снижение стоимости логистики, повышение уровня сервиса и, как следствие, рост онлайн-заказов. А создавая новые региональные партнерства, площадки обеспечивают расширение каналов доставки и, соответственно, увеличение собственной аудитории.

«Транзитный Наполеон»

Суть:

До 4 млн TEU в год планирует нарастить объем транзитных контейнерных перевозок РЖД к 2027 году. Об этом сообщает «РБК» со ссылкой на заместителя генерального директора монополии Алексея Шило (ист.). Намеченный целевой показатель почти в 4 раза больше, чем в 2021 году, когда объем контейнерного транзита составил 1 млн 100 тыс. TEU.

Пока же на Россию приходится всего около 6% объема контейнерных перевозок между Европой и Юго-Восточной Азией, отметил совладелец группы «Дело» Сергей Шишкарев в беседе с «РБК».

Среди препятствий для увеличения транзита в России – низкая пропускная способность погранпереходов, медленная работа таможенных сервисов и чрезмерная загрузка портовой инфраструктуры, считает генеральный директор «РЖД Логистика» Дмитрий Мурев. Еще одна проблема – нехватка контейнеров для платформ и кадровый дефицит. Эпидемиологические ограничения также могут стать барьером.

Кроме того, для развития транзита предстоит создание опорной сети терминально-логистических центров, отмечается в исследовании «Международные транспортные коридоры».

До 4 млн TEU в год планирует нарастить объем транзитных контейнерных перевозок РЖД к 2027 году. Об этом сообщает «РБК» со ссылкой на заместителя генерального директора монополии Алексея Шило (ист.). Намеченный целевой показатель почти в 4 раза больше, чем в 2021 году, когда объем контейнерного транзита составил 1 млн 100 тыс. TEU.

Пока же на Россию приходится всего около 6% объема контейнерных перевозок между Европой и Юго-Восточной Азией, отметил совладелец группы «Дело» Сергей Шишкарев в беседе с «РБК».

Среди препятствий для увеличения транзита в России – низкая пропускная способность погранпереходов, медленная работа таможенных сервисов и чрезмерная загрузка портовой инфраструктуры, считает генеральный директор «РЖД Логистика» Дмитрий Мурев. Еще одна проблема – нехватка контейнеров для платформ и кадровый дефицит. Эпидемиологические ограничения также могут стать барьером.

Кроме того, для развития транзита предстоит создание опорной сети терминально-логистических центров, отмечается в исследовании «Международные транспортные коридоры».

Коридор «Север-Юг» представляет собой набор разрозненных, не связанных между собой маршрутов, считает доцент кафедры «Экономика и управление на транспорте» Российского университета транспорта Любовь Аникеева-Науменко. Однако запуск прямого сообщения в рамках коридора позволит сократить доставку до 12-14 дней, отмечает собеседница «Логируса».

– На первом этапе важно проложить маршрут до Астрахани, которая могла бы стать логистическим хабом для коридора «Север-Юг». Так как именно в этой точке можно сделать сопряжение с широтными маршрутами, – считает эксперт. – Для того, чтобы это реализовать, нам необходимо сократить простои в портах, которые сейчас довольно велики. Также необходимо развивать инфраструктуру и наращивать грузоподъемность судов для того, чтобы морские гавани адекватно справлялись и по срокам могли выдержать нагрузку. Сейчас, по оценкам экспертов, через российские порты на Каспии проходит не более 12-16% российско-иранского контейнерного потока. При этом грузы из Индии отсутствуют практически полностью.

Сейчас, по оценкам экспертов, через российские порты на Каспий проходит не более 12-16% российско-иранского контейнерного потока

Как отмечает Любовь Аникеева-Науменко, за 20 лет существования коридора «Север-Юг» объемы потенциального грузопотока постепенно уменьшались. На данный момент пропускная способность транзита на этом направлении оценивается в 5 млн тонн. Некоторые экспертные оценки еще более пессимистичные – 3,5 млн тонн.

– В чем основные проблемы, с которыми столкнется РЖД на пути к увеличению объема контейнерных перевозок? Во-первых, это отсутствие мультимодального оператора и, как следствие, единой тарифной сетки, которая была бы конкурентно способной, – считает эксперт. – Недостаток контейнерного парка, который опять же мог бы подстраиваться под нужды грузоотправителей и гибко реагировать на изменяющуюся ситуацию. Проблема возврата порожних контейнеров, так как по коридору «Север-Юг» идут в основном сырьевые и наливные грузы. Решением могла бы стать организация транспортного хаба до Москвы.

Нарастить объемы транзита до 4 млн TEU вполне возможно, считает исполнительный директор по мультимодальным перевозкам Rail Cargo Logistics-RUS Александр Сиверцев. По его мнению, можно примерно оценить объем грузовой базы и пропускную способность инфраструктуры, но есть факторы, которые никогда не получится предугадать: геополитическую ситуацию и ковидные ограничения.

– За последние 5 лет значительно выросла скорость обработки грузов и увеличивалось количество терминалов, – резюмировал Александр Сиверцев. – С одной стороны, ковид нам принес ограничения по погранпереходам, перебои в работе железных дорог. С другой стороны, это повлияло на увеличение грузовой базы, которая перешла с моря на железную дорогу. Рынок всегда выбирает оптимальный путь доставки, учитывая и срок перевозки, и надежность, и стоимость.

«Миллиардное кольцо»

Суть:

Начать строительство первого этапа Владивостокской кольцевой автодороги (ВКАД) планируется уже в 2023 году, рассказал «Ведомостям» представитель подразделения China Railway Construction Corporation, которая заинтересована в финансировании и строительстве. Всего для новой дороги, по предварительным оценкам, понадобится 57 месяцев или почти 5 лет.

По словам губернатора Приморья Олега Кожемяко, на строительство ВКАД – пять претендентов. Один из них – «Бамтоннель-мост». В компании уже приняли решение для реализации первого этапа строительства и создали одноименную компанию ООО «ВКАД».

Общая протяженность ВКАД составит – 30 км. Проект первого этапа включает строительство 2 км трассы вдоль Амурского залива: от острова Русский до Токаревского маяка во Владивостоке. Изюминкой проекта губернатор Приморья называет четырехполосный мост до острова Елена, длиной 2 км. CRCC International Investment оценивает объем инвестиций в первый этап в 85 млрд рублей.

Протяженность второй части ВКАД составит 20 км. Проект пока находится в разработке. Стоимость всей Владивостокской кольцевой автодороги предварительно оценивается в 109 млрд рублей. Такие данные ранее озвучивало Минэкономразвития России.

Трасса будет платной, оборудуют ее системой бесконтактного взимания платы по аналогии с ЦКАД в Подмосковье.

ВКАД станет одной из городских дорог магистрального значения. Одна из ее задач – снижение нагрузки на «первую» и «последнюю» милю при доставке в порт. В планах – перенаправлять грузы оттуда в объезд, пояснил губернатор Приморья Олег Кожемяко.

Начать строительство первого этапа Владивостокской кольцевой автодороги (ВКАД) планируется уже в 2023 году, рассказал «Ведомостям» представитель подразделения China Railway Construction Corporation, которая заинтересована в финансировании и строительстве. Всего для новой дороги, по предварительным оценкам, понадобится 57 месяцев или почти 5 лет.

По словам губернатора Приморья Олега Кожемяко, на строительство ВКАД – пять претендентов. Один из них – «Бамтоннель-мост». В компании уже приняли решение для реализации первого этапа строительства и создали одноименную компанию ООО «ВКАД».

Общая протяженность ВКАД составит – 30 км. Проект первого этапа включает строительство 2 км трассы вдоль Амурского залива: от острова Русский до Токаревского маяка во Владивостоке. Изюминкой проекта губернатор Приморья называет четырехполосный мост до острова Елена, длиной 2 км. CRCC International Investment оценивает объем инвестиций в первый этап в 85 млрд рублей.

Протяженность второй части ВКАД составит 20 км. Проект пока находится в разработке. Стоимость всей Владивостокской кольцевой автодороги предварительно оценивается в 109 млрд рублей. Такие данные ранее озвучивало Минэкономразвития России.

Трасса будет платной, оборудуют ее системой бесконтактного взимания платы по аналогии с ЦКАД в Подмосковье.

ВКАД станет одной из городских дорог магистрального значения. Одна из ее задач – снижение нагрузки на «первую» и «последнюю» милю при доставке в порт. В планах – перенаправлять грузы оттуда в объезд, пояснил губернатор Приморья Олег Кожемяко.

Проект строительства кольцевой дороги во Владивостоке следует рассматривать как городскую дорогу магистрального значения, которая должна обеспечить решение транспортной задачи самого города. Такого мнения придерживается руководитель «Региональное консалтинговое агентство» Дмитрий Захаров. Он считает, что проект Владивостокской кольцевой дороги (ВКАД) и транспортные связи с Приморским краем – это разные задачи.

– Проблема транспортного сообщения порта Владивосток – это сверхнормативная нагрузка на улично-дорожную сеть, которую формирует большегрузный транспорт, – подчеркивает Дмитрий Захаров. – Согласно опубликованным данным, чрез Владивосток за год проходит более 150 000 большегрузов в год.

Как считает эксперт, эффективная логистика в регионе зависит от реализации проектов международных транспортных коридоров «Приморье-1» и «Приморье-2». Для этого потребуется усилить акцент на развитие и приведение в нормативное состояние сети автомобильных дорог, а не только железных дорог.

Проект трассировки Владивостокской кольцевой автодороги и визуализация будущей магистрали. Источник: Минтранспорта и дорожного хозяйства Приморского края

– Для реализации проекта «Приморье-1» важно расширение автомобильного пункта пропуска «Гродеково», реконструкция пограничной автомобильной дороги от Уссурийска до границы, а также завершение строительства автомобильной дороги «Владивосток-Находка-порт Восточный», – пояснил Дмитрий Захаров. – Развитие коридора «Приморье-2» сопряжено со строительством автомобильных пунктов пропусков в Зарубине и реконструкцией автомобильной дороги на границе с Зарубино.

По словам собеседника «Логируса», специфика региона – это строительство мостовых переходов с большими пролетами через морские проливы.

– Это сложные инженерно-технические решения, которые обусловлены геологическими, метеорологическими условиями, – уточняет эксперт. – Кроме того, стоимость строительства таких объектов высока. Как следствие, реализация подобных инфраструктурных проектов сопряжена со сложностью поиска источников финансирования, а также компетентных подрядных организаций, в частности, проектировщиков и строителей.

Независимый эксперт (Приморский край) Алексей Шляхов не отрицает, что ВКАД способен разгрузить городскую инфраструктуру Владивостока. Однако в регионе немало более насущных инфраструктурных проблем. В их числе множество аварийных и не готовых к эксплуатации дорожных, мостовых сооружений.

«Квадратное» поглощение

Суть:

Общий объем сделок на рынке качественной складской недвижимости в регионах вырос на 47% за прошлый год по сравнению с 2020 годом и составил 1 млн 26 тыс. квадратных метров, подсчитали аналитики Knight Frank.

Больше всего поглощенных площадей в Самаре: 17% от общего объема сделок. На втором месте в распределении регионального спроса – Краснодар и Республика Адыгея. На третьем – Новосибирск. На Московский регион и Ленинградскую область пришлось 28% заключенных сделок пришлось.

Лидером по спросу остается сегмент онлайн-торговли: на него пришлось 35% от общего объема сделок. На втором месте розничная торговля. Эта категория компаний арендовала 22% площадей.

Общий объем сделок на рынке качественной складской недвижимости в регионах вырос на 47% за прошлый год по сравнению с 2020 годом и составил 1 млн 26 тыс. квадратных метров, подсчитали аналитики Knight Frank.

Больше всего поглощенных площадей в Самаре: 17% от общего объема сделок. На втором месте в распределении регионального спроса – Краснодар и Республика Адыгея. На третьем – Новосибирск. На Московский регион и Ленинградскую область пришлось 28% заключенных сделок пришлось.

Лидером по спросу остается сегмент онлайн-торговли: на него пришлось 35% от общего объема сделок. На втором месте розничная торговля. Эта категория компаний арендовала 22% площадей.

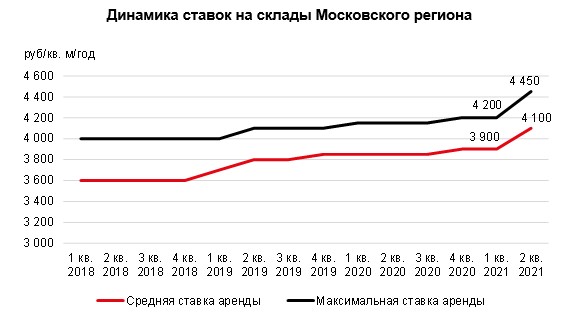

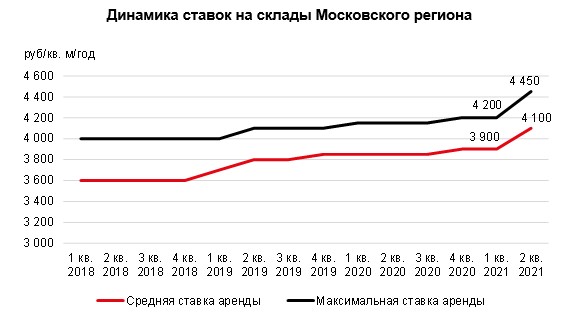

В Москве и Санкт-Петербурге, и в целом по всей России, ставки аренды по итогам 2021 года очень серьезно увеличились. Если в столицах этот рост оценивается примерно в 30%, то в таких городах как, Екатеринбург, Новосибирск, Ростов, Челябинск этот рост превышает 50%. Об этом говорит руководитель отдела исследований компании JLL Владислав Фадеев.

– В среднем в городах-миллионниках на данный момент доля свободных площадей составляет 1,9%, – отмечает эксперт. – Ставки аренды, даже при сравнительно невысокой вакантности, сдерживались. Сейчас это невозможно, поскольку себестоимость строительства выросла как минимум на 30% в 2021 году.

На момент окончания 2021 года ставки аренды в Московском регионе выросли до 5 600 рублей за квадратный метр, не включая НДС и операционные расходы, добавил директор отдела исследований рынка CBRE Василий Григорьев. В текущем году склады продолжат дорожать, уверен эксперт. Так как ключевая ставка растет, а вместе с ней увеличивается и стоимость заемных средств для девелоперов.

– Во всех регионах у нас на сегодняшний день дефицит свободных площадей, – продолжает Василий Григорьев. – Поэтому максимальные ставки аренды на данный момент уже достигают уровня 6 000 рублей за квадратный метр. Особенно на нестандартные объекты, такие как фулфилмент-центры.

По итогам 2021 года склады в Московском регионе подорожали на 30%, а в городах-миллионниках в субъектах РФ – и вовсе на 50%

Складские объекты класса «А» в 2021 году строились в основном в городах-миллионниках, добавил управляющий партнер ILM Андрей Лукашев. На данный момент вакансия в них практически отсутствует. Более того, на такие объекты уже есть «лист ожидания» из потенциальных арендаторов. Поэтому основной объем складских помещений на рынке сейчас представлен в объектах класса «В» и «С». По итогам прошлого года ставки аренды на этих объектах выросли на 50% в среднем – до 500-600 рублей за квадратный метр в месяц.

– В 2021 году ряд спекулятивных проектов был отложен в связи с увеличением себестоимости строительства и ростом стоимости финансирования, – пояснил Андрей Лукашев. – Мы понимаем, что такая же тенденция продолжится и в 2022 году в связи со стабильно высоким уровнем спроса. Нынешний год будет отмечен тем, что во многих спекулятивных объектах будет происходить ротация арендаторов в связи с увеличением рыночной ставки, а также строительство объектов под запросы заказчика площадью от 10 тыс. кв. м. Наиболее ярко выражен дефицит складских объектов в таких городах как Казань, Сочи, Владивосток, и Хабаровск.

Есть города, где востребованность складов очень высока. Об этом также говорит генеральный директор STS Logistics Кирилл Власов. Например, в Новосибирске арендная ставка выросла на 63%.

– Самая большая потребность в складах на сегодня, с которой мы сталкиваемся, в Московской области, – говорит Кирилл Власов. – Затем следует Санкт-Петербург и Новосибирск. В Екатеринбурге, Самаре и Ростове спрос меньше. С моей точки зрения, мы сталкиваемся с очевидным перегревом складских мощностей и складских запросов.

Текущий значительный рост ставок если и откатится назад, то несущественно, полагает эксперт. Более того, и в 2023 году ценовая ситуация вряд ли стабилизируется, резюмировал Кирилл Власов.

1FBS – это продажи с фулфилментом интернет-магазина.

Тэги: Итоги недели, СберМаркет, Доставка Гуру, B2CPL, Российский университет транспорта, Rail Cargo Logistics-RUS, Региональное консалтинговое агентство, JLL, CBRE, ILM, STS Logistics

24.02.2022

Вам интересны самые значимые события отрасли, выставки и мероприятия, конфликты и сделки, интервью и невыдуманные истории коллег?

Подпишитесь на рассылку* и будьте в курсе!

Вам важно быть в курсе ежедневно? Читайте и подписывайтесь на наш Telegram

Хотите больше юмора, видео, инфографики - станьте нашим другом в ВКонтакте

Разместите новостной информер и на вашем сайте всегда будут обновляемые отраслевые новости

Другие статьи по темам

Аналитика ВЭД Таможня Интервью Задача и решение Итоги года Итоги недели Колонка редактора Конкурс Личные трудности Лучшие люди Опыт в помощь Оценка Логизорро Раскопки Складская логистика Фоторепортаж