Выездная налоговая проверка: пройти и выстоять

Продолжаем разговор о том, как грамотно «переспорить» ФНС

|

Павел Мартынченко налоговый адвокат, партнер юридической фирмы SGS |

«Если не соблюдать юридические тонкости налогового законодательства, то возможны серьезные проблемы и многомиллионные доначисления.

В первой части своей публикации «Исчезнуть с налогового радара» я рассказал о том, как правильно выстроить взаимоотношения с контрагентами, чтобы Налоговая служба не заподозрила незаконную деятельность. Кроме того, мы подробно разобрали, какие законы работают на стороне бизнеса, и какие методы мониторинга ФНС применяет для того, чтобы отследить чистоту операций по всей торговой цепочке.

Во второй части я расскажу о том, что может привести к возникновению основания для проведения выездной налоговой проверки. Ведь в процессе ее проведения ФНС может вынести решение о неправомерности налоговых льгот, и вместо возврата средств компания может получить многомиллионные доначисления. Поэтому предлагаю подробнее остановиться на следующих аспектах:

- • Как отстоять свое право на налоговые преференции?

- • В каких выражениях ответить ФНС, которая требует документы «на бочку» и срочно?

- • И что Налоговая сочтет «дроблением бизнеса»?

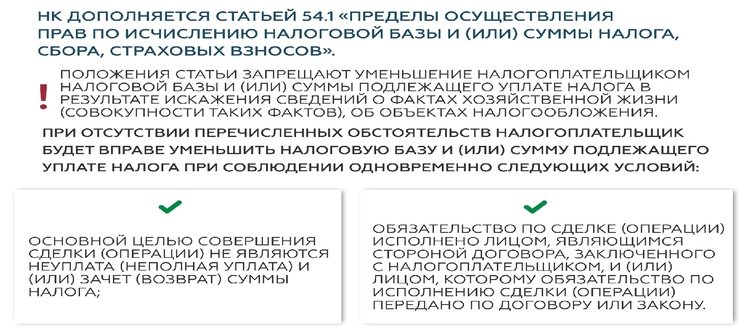

Железобетонные налоговые аргументы

Если Федеральная налоговая служба (ФНС) все-таки заподозрила, что предприятие обогатилось за счет незаконного снижения налогового бремени и дело дошло до выездной проверки, то статистика неумолима: в 99% случаев она приведет к доначислениям. Любое уменьшение налоговой обязанности предприятием изначально рассматривается как подозрительное, поэтому стоит озаботиться заранее тем, чтобы под каждым таким случаем было прочное законное основание, которое не вызовет сомнения у налоговых инспекторов.Применение налоговых льгот регулируется статьей 54.1 «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых» Налогового кодекса РФ (НК РФ). Правила статьи описывают пределы, когда можно безопасно применить налоговый вычет или налоговую льготу. В частности, основной целью той или иной сделки не должно являться получение налоговой выгоды, все операции должны быть логичны, разумны и экономически обоснованы. Кроме того, обязательство по договору исполняется лицом, являющимся стороной договора или лицом, которому такое обязательство передано по договору или закону.

Однако в той же статье 54.1 НК РФ говорит о том, что отныне не будут являться препятствием для уменьшения налоговой нагрузки следующие факторы:

- • Подписание первичных документов со стороны контрагента неустановленным или неуполномоченным лицом.

- • Нарушение контрагентом законодательства о налогах и сборах.

- • Потенциальная возможность достичь того же результата другим путем или через другие сделки

Теперь за собственные просчеты несет ответственность только вторая сторона сделки. Другими словами, суд не сможет отказать в получении налоговой выгоды только на том основании, что контрагент по сделке, по которой вы планируете получить вычет, не платит налоги.

Налоговый Кодекс РФ прямо разрешает снижение налоговой нагрузки предприятию даже в случае, если контрагенты не выполняют своих налоговых обязательств перед государством

Правила переписки с ФНС

Если все-таки компания вызвала подозрение у налоговых органов, она будет подвергнута выездной налоговой проверке. Она, кстати, строго регламентирована. ФНС будет изучать документы за три года, предшествующих моменту вынесения решения о проведении проверки. На все про все у проверяющей группы, согласно действующему законодательству, есть два месяца. Уложиться в такие сроки получается редко. Поэтому, как правило, проверка затягивается до 4-6 месяцев.При этом на законных основаниях ФНС может приостановить проверку на срок до полугода с последующим продлением до 9 месяцев. Как показывает практика, компания может находиться в состоянии выездной проверки год и даже более.

Визит инспекторов начинается с того, что предприятию вручают решение о проверке с печатью и подписью руководителя налогового органа, в котором оно стоит на учете. Как правило вместе с решением вручается длинный список требований о предоставлении нужных налоговых документов. На предоставление документов отводится, как правило, десятидневный срок.

Хочу дать два ключевых совета о том, как вести себя при получении решения о выездной проверке.

В последний день проверки составляется справка «О проведенной проверке». После чего Налоговой законом отводится два месяца, чтобы составить акт выездной проверки, который в течение пяти дней с даты его оформления вручается проверяемому предприятию.

Предоставить свои возражения на Акт предприятие может в течение месяца со дня получения. В свою очередь ФНС в течение десяти дней со дня истечения месяца на предоставление возражений может принять решение о проведении дополнительных мероприятий налогового контроля сроком на один месяц, по результатам чего принимается итоговое решение.

Но нужно понимать, что налоговые споры – доказательные. Любые доначисления Налоговая служба должна обосновать. Поэтому, если предприятие уверено, что ФНС действует неправомерно, то оно может привести свои контрдоказательства и оспорить решение.

И предприятия этим своим правом успешно пользуются, о чем свидетельствует статистика. Удовлетворение жалобы на досудебном этапе составляет 30%, по суду – 10%. Как показывает практика, вооружившись серьезными доказательствами на стадии возражений можно снять до 50% претензий.

Допрос: ни слова больше

Помимо успешно работающих программных комплексов, ФНС использует целый арсенал законодательно закрепленных методов проверки: от осмотра помещений до проведения почерковедческих и финансово-экономических экспертиз.

ФНС в процессе выездной проверки имеет право провести специальные мероприятий, регламентированные законом: от осмотра помещений до допроса сотрудников

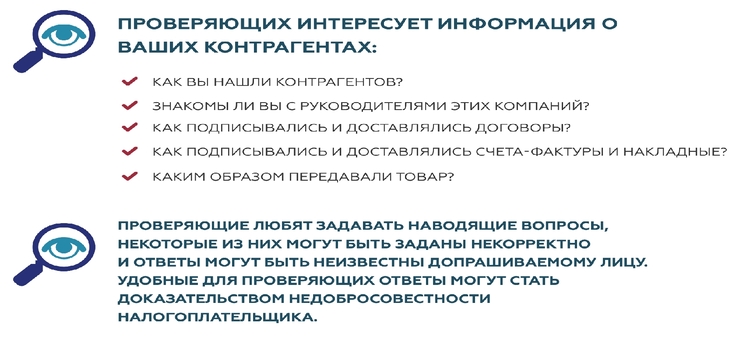

Хочу подробнее остановиться на самом важном пункте – допрос сотрудников. Полученные в его ходе сведения станут самым главным доказательством неправомерности действий руководства компании, если они имели место.

Что нужно знать, если вас или ваших сотрудников вызывают на допрос:

- • На основании каких норм закона вас вызывают: в уведомлении должны присутствовать соответствующие ссылки.

- • Если документ ссылается на статью 90 НК РФ «Участие свидетеля» или на подпункт 12 пункта 1 статьи 31 НК РФ «Права налоговых органов», то идти нужно лично.

- • Если статья 90 НК РФ «Участие свидетеля» не упоминается и указан другой подпункт статьи 31 НК РФ «Права налоговых органов», то вместо себя можно отправить представителя компании.

- • Задаваемые вопросы должны касаться лишь должностных обязанностей сотрудников предприятия. На вопросы, которые выходят за рамки их зоны ответственности, законом разрешено не реагировать.

- • Статьей 128 НК РФ «Ответственность свидетеля» предусмотрен штраф для свидетеля 3 000 рублей;

- • Статья 48 Конституции РФ (ист.) гарантирует каждому гражданину право на получение квалифицированной юридической помощи.

- • Обдумывайте ваши ответы, читайте протокол и не стесняйтесь заявить, что с ваших слов записано неверно и смысл искажен.

- • Не подписывайте незаполненные и непрочитанные документы.

В ходе допроса ваших сотрудников налоговый инспектор в обязательном порядке поинтересуется о взаимоотношениях с контрагентами

Признаки налоговой взаимозависимости

У налогового органа в отличие от других ведомств есть дополнительные рычаги воздействия. В действующем законодательстве закреплены определенные права, по которым инспекция может выступить и взыскать недоимки.Например, на основании статьи 45 НК РФ «Исполнение обязанности по уплате налога, сбора, страховых взносов» Налоговая может признать одну компанию зависимой от другой.

Поясню. Раньше недобросовестные руководители предприятий применяли весьма распространенную схему. Компания проштрафилась или не платила налоги, и руководитель, уходя от ответственности, открывал другую компанию с аналогичным названием, использующую тот же товарный знак и даже сайт, переводил туда весь персонал и какие-то активы и продолжал успешно работать там. Сейчас такая схема не пройдет. Налоговая имеет право произвести проверку в рамках одной компании, выявить и признать взаимозависимость с новой компанией и взыскать с нее по долгам первой.

Итак, у Налоговой могут возникнуть обоснованные претензии к компании, имеющей признаки взаимозависимости бизнеса. В их числе:

- 1. Прямая взаимозависимость компаний, при условии, что учредителями и должностными лицами организаций являются одни и те же лица.

- 2. Разделение одного производственного процесса между несколькими лицами, а также иными компаниями группы, фактически действующими и осуществляющими деятельность, как единая организация.

- 3. Распределение между компаниями группы поставщиков и покупателей, исходя из применяемой ими системы налогообложения.

- 4. Участники схемы, компании группы являются единственными поставщиками друг для друга.

- 5. Осуществление компаниями группы аналогичного вида экономической деятельности.

- 6. Формальное перераспределение между участниками схемы персонала без изменения их должностных обязанностей.

- 7. Использование розничными магазинами одних и тех же вывесок, товарного знака, сайта.

- 8. Фактическое управление деятельностью участников схемы одними лицами.

- 9. Отчетность розничных магазинов направляется с одного устройства, телефон общий.

- 10. В отчетности производства указан общий телефон для связи.

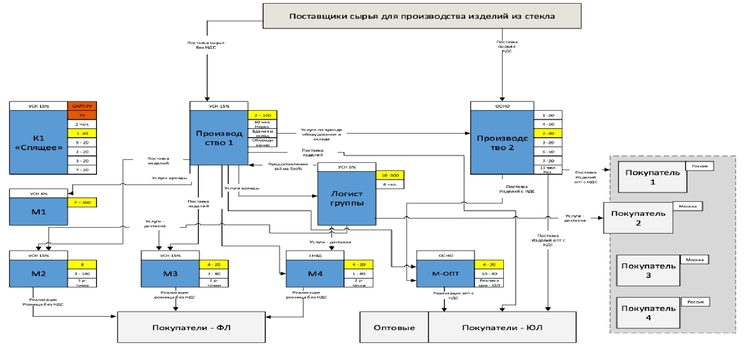

Данные признаки взаимозависимости используются налоговыми органами и при проведении проверок групп компаний, применяющих так называемую схему дробления бизнеса с использование УСН, ПСН (специальных режимов).

Выше наглядная схема дробления бизнеса с целью получения необоснованной налоговой выгоды в виде вычета по НДС, которая может заинтересовать ФНС

Если налоговая в ходе проверки придет к выводу, что компания применяет нечестные методы работы и незаконно выводит НДС путем мошеннических схем, то дело может не кончиться одними доначислениями.

Взыскание ущерба по результатам проверки ФНС может происходить двумя путями: ординарные и экстраординарные процедуры. К первым относится вышеописанный случай, когда с недобросовестного налогоплательщика взыскивается ущерб с опорой на определенные статьи Налогового кодекса РФ. Экстраординарные меры предполагают более жесткий ответ на правонарушение: уголовная ответственность причастных к экономическому преступлению лиц и банкротство предприятия.

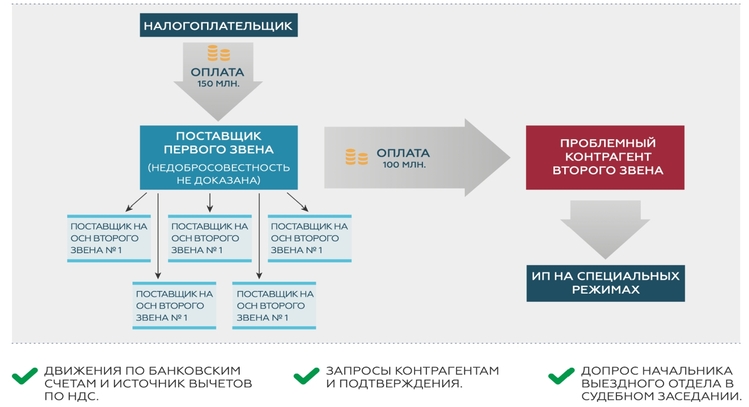

В свою очередь подрядчики работали с другими предпринимателями, которые не являлись плательщиками НДС и с компаниями - плательщиками НДС, т.е. платежи выставлялись на разные организации. Налоговая провела проверку, допросив сотрудников налогоплательщика и контрагентов и пришла к выводу, что ей «не нравятся» те пять мелких поставщиков услуг, инспектор сделал вывод, что эти компании были специально созданы и работают под экспедиторскую компанию, вменив ей стопроцентный финансовый контроль над ними, отсутствие у поставщиков трудовых ресурсов, своего транспорта и привлечение к делу других ИП. Выявили миграцию сотрудников между предприятиями.

Так увидел налоговый инспектор, проводивший выездную проверку, деятельность экспедиторской компании

В рамках проверки по этому делу прошло 24 допроса. Допрашивали предпринимателей, директоров компании, директоров компаний-поставщиков. Все ответы в протоколах допроса указывали на правомерность действий и легальность заключенных договоров услуг, но решение УФНС было все равно не в нашу пользу. Мы подали жалобу в Налоговую и обратились в суд. ФНС затянула с рассмотрением, просрочив срок предоставления ответа по жалобе на месяц, но в итоге свое решение отменила.

Проверяйте и подтверждайте

Итак, коллеги, подводя итог, скажу, что от выездной проверки, равно как и от последствий в виде доначислений, никто не застрахован. Но на стороне налогоплательщика сегодня есть все необходимые законодательные инструменты и уже отработанные на практике схемы взаимодействия с ФНС в рамках таких споров.- Чтобы минимизировать риски, стоит соблюдать нехитрые правила:

- 1. Проверяй своего контрагента – изучайте и проверяйте своих контрагентов в рамках проявления должной осмотрительности и осторожности.

- 2. Подтверждение реальности – всегда заботьтесь о необходимости представления доказательств, подтверждающих факт поставки товара, оказания услуг, выполнения работ именно этим контрагентом, а также их необходимости для основной деятельности предприятия.

- 3. Зеркальность – позаботьтесь о контроле за корректностью и полнотой первичных документов, подтверждающих взаимоотношения с контрагентами.

- 4. Своевременность – проводите своевременную оценку налоговых последствий, совершаемых финансово-хозяйственных операций.

- Надеюсь, мои советы помогут вам избежать доначислений налогов при взаимоотношении с ФНС. Успехов вам в работе!

Тэги: НДС, ФНС, снижение налоговой нагрузки, налоговый вычет, правовые основы бизнеса, налоговый кодекс, возмещение ущерба, выездная налоговая проверка, SGS

20.10.2021

Вам важно быть в курсе ежедневно? Читайте и подписывайтесь на наш Telegram

Хотите больше юмора, видео, инфографики - станьте нашим другом в ВКонтакте

Разместите новостной информер и на вашем сайте всегда будут обновляемые отраслевые новости

Другие статьи по темам

Аналитика ВЭД Таможня Интервью Задача и решение Итоги года Итоги недели Колонка редактора Конкурс Личные трудности Лучшие люди Опыт в помощь Оценка Логизорро Раскопки Складская логистика Фоторепортаж