Из российских портов «уплыли» операторы

19 сентября 2024Рынок контейнерных перевозок в РФ перешел в фазу консолидации, стандартизации флота и расширения географии сервисов

Количество судоходных операторов, работающих на регулярных контейнерных линиях в российские порты, по итогам II квартала 2024 года сократилось на 18,5%. Об этом свидетельствуют данные исследования, проведенного аналитиками цифровой платформы SeaLogic. Сейчас в морских гаванях РФ работает 31 оператор.

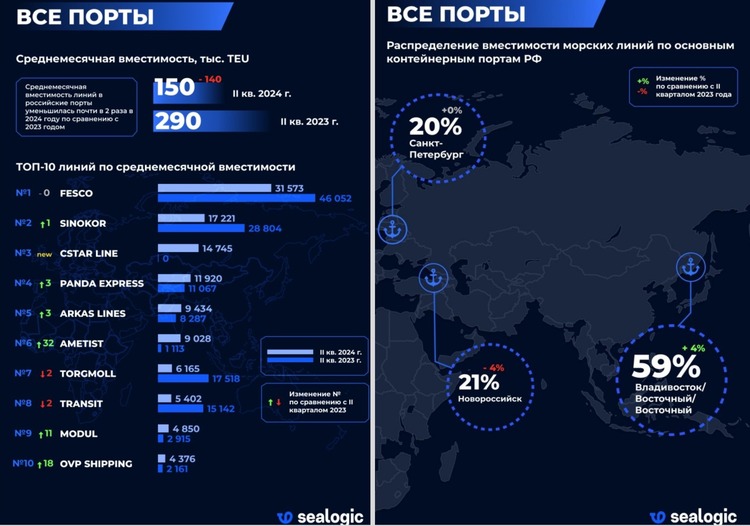

Совокупная вместимость судов, занятых в перевозках на международных линиях в период с апреля по июнь 2024 года, составила 451 тыс. TEU, а среднемесячная вместимость – порядка 150 тыс. TEU. Лидером рейтинга по этому показателю стала FESCO. На втором месте – корейско-китайский оператор SINOKOR. Его флот на регулярных маршрутах обладает среднемесячной вместимостью 17 тыс. TEU. Третье и четвертое места занимают CSTAR LINE из ОАЭ и российская PANDAS EXPRESS LINE с показателями 14 тыс. и 12 тыс. TEU соответственно. Замыкает пятерку лидеров турецкая судоходная компания ARKAS LINES, контейнерный флот которой имеет среднемесячную вместимость порядка 9 тыс. TEU.

Исследование выявило, что наиболее активно контейнерные перевозки по-прежнему развиваются на Дальнем Востоке. Здесь доля от совокупной вместимости в российские порты составляет 59%, что на 4% выше, чем за II квартал 2023 года. По состоянию на конец июня там работали 14 судоходных операторов.

На порты Новороссийска приходится 21% всех судозаходов. Санкт-Петербург сейчас замыкает тройку регионов контейнерного рейтинга: количество регулярных контейнерных перевозок в Россию на терминалы Северо-Запада составило 20%. По состоянию на конец июня там работали 13 судоходных операторов.

– За прошедший год на рынке контейнерных перевозок произошли изменения, которые раньше могли формироваться в течение 5-10 лет, – отметил основатель SeaLogic Алексей Парилов. – На текущий момент можно выделить три основных тренда. Первый – это консолидация рынка после информационного хаоса последних лет, когда новые линии появлялись и исчезали буквально каждый месяц. Теперь фокус грузовладельцев сместился на регулярность сервисов и предсказуемость транзитного времени.

Второй тренд – это стандартизация флота, добавил эксперт. Сейчас в большей степени востребованы суда вместимостью 2800-3500 TEU. Хотя еще в 2023 году игроки рынка увеличивали размер судов до 4000-5000 TEU, пытаясь минимизировать затраты на перевозку контейнера.

Третий тренд – расширение географии перевозок. К традиционным Китаю, Индии и Турции добавляются страны Южной Америки. Кроме того, еревозчики расширяют региональную доступность в Юго-Восточной Азии. Открытием 2024 года стало активное развитие Северного морского пути.

На контейнерный рынок РФ в 2024 году значительно повлияли события, происходящие в Красном море, подчеркнул отметил основатель SeaLogic Алексей Парилов. Рост ставок на перевозку контейнеров, спровоцированный конфликтом в этом регионе, сделал его привлекательным для ряда перевозчиков: китайским компаниям стало выгоднее развивать транспортные коридоры между портами Китая и Турции, Египта.

– Однако, эта ситуация повлияла не только на уровень ставок, но и на более долгосрочный фактор: стоимость аренды судов, – отметил Алексей Парилов. – Мы видим разнонаправленную динамику. С одной стороны, более высокие ставки делают контейнерный бизнес прибыльным для российских компаний, которые в конце прошлого года работали на грани рентабельности, но при этом вместе со ставками на перевозку выросли и ставки аренды судов, что не позволяет фрахтовать флот. По сути, это замкнутый круг. Удастся ли его разомкнуть – увидим осенью.

Напомним, по данным РЖД, Уровень контейнеризации грузов в России в 4,3 раза ниже, чем в Европе, и в 5,3 раза ниже, чем в Канаде. LR

История вопроса

Ждать погрузки в порту Находка приходится до двух месяцев

Дисбаланс экспортно-импортных контейнерных потоков в России «можно починить»

Уровень контейнеризации грузов РФ ниже, чем в Канаде в 5,3 раза

Сокращение связано с двумя причинами. Одни компании, например, GLOBAL FIELD LINE и TRANS MASTERS, просто прекратили свою деятельность. Другие, например, LAM, остановили контейнерные перевозки в РФ.Ждать погрузки в порту Находка приходится до двух месяцев

Дисбаланс экспортно-импортных контейнерных потоков в России «можно починить»

Уровень контейнеризации грузов РФ ниже, чем в Канаде в 5,3 раза

Совокупная вместимость судов, занятых в перевозках на международных линиях в период с апреля по июнь 2024 года, составила 451 тыс. TEU, а среднемесячная вместимость – порядка 150 тыс. TEU. Лидером рейтинга по этому показателю стала FESCO. На втором месте – корейско-китайский оператор SINOKOR. Его флот на регулярных маршрутах обладает среднемесячной вместимостью 17 тыс. TEU. Третье и четвертое места занимают CSTAR LINE из ОАЭ и российская PANDAS EXPRESS LINE с показателями 14 тыс. и 12 тыс. TEU соответственно. Замыкает пятерку лидеров турецкая судоходная компания ARKAS LINES, контейнерный флот которой имеет среднемесячную вместимость порядка 9 тыс. TEU.

Исследование выявило, что наиболее активно контейнерные перевозки по-прежнему развиваются на Дальнем Востоке. Здесь доля от совокупной вместимости в российские порты составляет 59%, что на 4% выше, чем за II квартал 2023 года. По состоянию на конец июня там работали 14 судоходных операторов.

На порты Новороссийска приходится 21% всех судозаходов. Санкт-Петербург сейчас замыкает тройку регионов контейнерного рейтинга: количество регулярных контейнерных перевозок в Россию на терминалы Северо-Запада составило 20%. По состоянию на конец июня там работали 13 судоходных операторов.

– За прошедший год на рынке контейнерных перевозок произошли изменения, которые раньше могли формироваться в течение 5-10 лет, – отметил основатель SeaLogic Алексей Парилов. – На текущий момент можно выделить три основных тренда. Первый – это консолидация рынка после информационного хаоса последних лет, когда новые линии появлялись и исчезали буквально каждый месяц. Теперь фокус грузовладельцев сместился на регулярность сервисов и предсказуемость транзитного времени.

Второй тренд – это стандартизация флота, добавил эксперт. Сейчас в большей степени востребованы суда вместимостью 2800-3500 TEU. Хотя еще в 2023 году игроки рынка увеличивали размер судов до 4000-5000 TEU, пытаясь минимизировать затраты на перевозку контейнера.

Третий тренд – расширение географии перевозок. К традиционным Китаю, Индии и Турции добавляются страны Южной Америки. Кроме того, еревозчики расширяют региональную доступность в Юго-Восточной Азии. Открытием 2024 года стало активное развитие Северного морского пути.

На контейнерный рынок РФ в 2024 году значительно повлияли события, происходящие в Красном море, подчеркнул отметил основатель SeaLogic Алексей Парилов. Рост ставок на перевозку контейнеров, спровоцированный конфликтом в этом регионе, сделал его привлекательным для ряда перевозчиков: китайским компаниям стало выгоднее развивать транспортные коридоры между портами Китая и Турции, Египта.

– Однако, эта ситуация повлияла не только на уровень ставок, но и на более долгосрочный фактор: стоимость аренды судов, – отметил Алексей Парилов. – Мы видим разнонаправленную динамику. С одной стороны, более высокие ставки делают контейнерный бизнес прибыльным для российских компаний, которые в конце прошлого года работали на грани рентабельности, но при этом вместе со ставками на перевозку выросли и ставки аренды судов, что не позволяет фрахтовать флот. По сути, это замкнутый круг. Удастся ли его разомкнуть – увидим осенью.

Напомним, по данным РЖД, Уровень контейнеризации грузов в России в 4,3 раза ниже, чем в Европе, и в 5,3 раза ниже, чем в Канаде. LR

Тэги: рейтинг, морские линии, контейнерные перевозки, SeaLogic

Вам интересны самые значимые события отрасли, выставки и мероприятия, конфликты и сделки, интервью и невыдуманные истории коллег?

Подпишитесь на рассылку* и будьте в курсе!

Вам важно быть в курсе ежедневно? Читайте и подписывайтесь на наш Telegram

Хотите больше юмора, видео, инфографики - станьте нашим другом в ВКонтакте

Разместите новостной информер и на вашем сайте всегда будут обновляемые отраслевые новости